Юридические курьезы

4 года назад

Автор: Имя автора

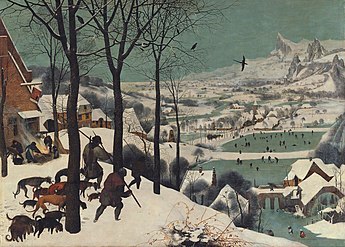

Питер Брейгель СтаршийПритча о слепых. 1568, Холст, темпера. 86 × 154 смМузей Каподимонте, Неаполь.

Продажа турманиевого мата дорого обошлась продавцу

Жительница Омска приобрела в магазине электронный турманиевый мат, который, по заверениям продавца, должен был спасти ее от болей в спине и суставах, а также способствовать нормализации работы сердца и сосудов. Однако изучив техпаспорт изделия, покупательница выяснила, что данный предмет не обладает оздоровительным эффектом, а служит лишь для обогрева тела.Возмущенная обманом, омичка обратилась в суд, который признал правоту покупательницы и обязал нерадивого предпринимателя вернуть деньги за товар и выплатить даме моральный ущерб. К слову сказать, сумма возмещения составила 122 тыс. рублей.Омские приставы помогли жительнице города взыскать с ИП положенную ей сумму.

Можно избежать тюрьмы, если съесть пару листов из уголовного дела.

Жителя Москвы обвинили в том, что он убил свою соседку, сбросив ее с балкона. Однако задержанный утверждал, что не сбрасывал свою знакомую, а носил ее на руках, просто в какой-то момент потерял равновесие.Тем не менее на мужчину завели уголовное дело. По словам следователя, когда она принесла том уголовного дела на встречу с обвиняемым, он выхватил том и быстро съел два самых важных листа из дела. Именно эти листы, по утверждению следствия, доказывали его вину.Суд присяжных не поверил словам следователя и оправдал москвича. Ведь других доказательств его вины не было. Об этой истории рассказал «Московский Комсомолец».

Нескольких адвокатов лишили статуса за крепкое словцо.

Адвокатская палата Москвы опубликовала на своем официальном сайте обзор случаев неподобающего поведения адвокатов при публичных выступлениях. В обзор вошли случаи за последние два года. Фамилии адвокатов в тексте скрыты.Например, одного из адвокатов палата лишила статуса за постоянное оскорбление своих оппонентов в социальных сетях. Работу одного из коллег он прокомментировал так: «Взглянул на иск. Бездарно составленные документы: уголовная и гражданско-правовая ответственность взаимоисключающие. Идиоты». И это самое мягкое высказывание адвоката. Прочим репликам адвоката позавидовал бы даже сапожник. Упоминать их мы не будем, так как они нарушают все нормы морали и приличия.Другой адвокат-нарушитель был более изобретателен в своих выражениях. В интервью телеканалу НТВ он высказался про своих оппонентов так: «Профекаливают абсолютно все, за что берутся…». Адвокатская палата не нашла такого глагола во всех известных словарях русского языка. Но она отметила, что даже без лингвистической экспертизы понятно, какое слово пытался заменить адвокат.

Читать дальше

Доводы против претензий потребителей: какие сработают, а какие нет.

5 лет назад

Автор: Имя автора

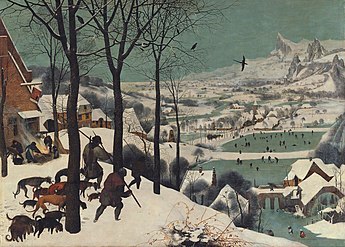

Питер Брейгель Старший. Охотники на снегу. 1565 г. Доска, масло. 117 × 162 см. Музей истории искусств, Вена.

Когда организация получает претензию от потребителя, она хочет разобраться, какие убедительные доводы можно привести в ответ. Они могут быть разные по характеру: связанные и с формой, и с содержанием претензии на примерах из судебной практики. Одни доводы продавца будут иметь под собой основания, другие – нет. Это важно, поскольку отказ удовлетворить претензию добровольно может привести к взысканию с продавца неустойки и штрафа в размере 50 процентов от суммы, которую потребитель выиграет в суде.

Компания не обязана отвечать на претензию

Это действительно так.Закон о защите прав потребителей (далее – закон № 2300-1) не обязывает продавцов и изготовителей отвечать на претензии потребителей. Так что компания не обязана высылать человеку письмо в ответ, за его отсутствие фирму никто не накажет.Вместе с тем не нужно путать ответ с реакцией на претензию.Если потребитель прав, то отреагировать компания однозначно обязана. То есть выполнить требования, изложенные в претензии или их часть, которая реально обоснована, если требования завышены.

Причем закон № 2300-1 отводит на реакцию конкретные сроки (ст. 21, 22, 31):

1) заменить товар: 7 дней – по общему правилу; 20 дней – если нужно провести экспертизу;30 дней – если аналогичного товара нет в наличии;

2) вернуть деньги:10 дней.

Сроки отсчитываются от дня предъявления требования, то есть претензии. Днем ее предъявления является не день отправки, а день получения магазином (Апелляционное определение Московского городского суда от 02.12.2013 № 11-36573).

В претензии требуют товар вместе с деньгами

Верный довод, так быть не должно.Потребитель может требовать или обменять товар на аналогичный, или принять его назад и вернуть деньги.Одновременно то и другое он просить не вправе. Это было бы несправедливо, поэтому законом № 2300-1 и не предусмотрено.Следовательно, если продавец видит, что в претензии содержатся сразу два указанных требования, то он вправе считать их взаимоисключающими и не удовлетворять ни то ни другое.Выбирать, какое из них удовлетворить, компания по своему усмотрению не может, так как закон ее на это не уполномочивает. Право выбора требования является прерогативой исключительно покупателя.С учетом изложенного, столкнувшись с претензией взаимоисключающего содержания, организация вправе оставить ее без удовлетворения до уточнения потребителем своих намерений (Апелляционное определение Московского городского суда от 18.01.2018 № 33-1447/2018).

Читать дальше

Переходный период к новым судам. Правила судопроизводства с 01.10.2019г.

5 лет назад

Автор: Имя автора

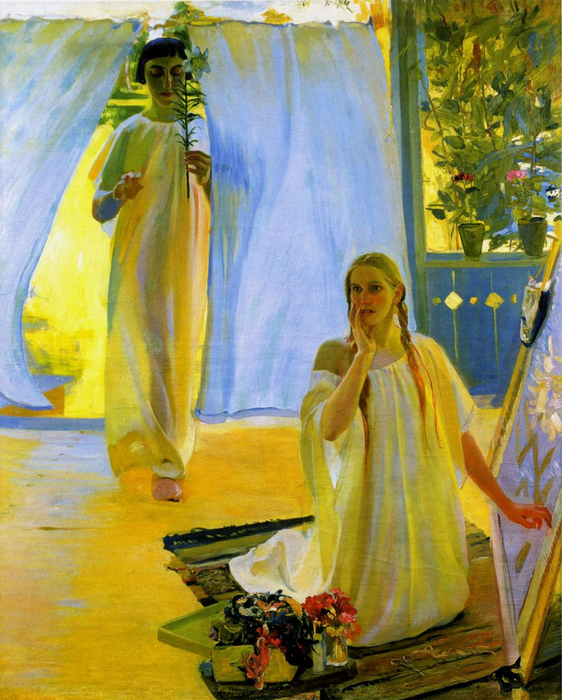

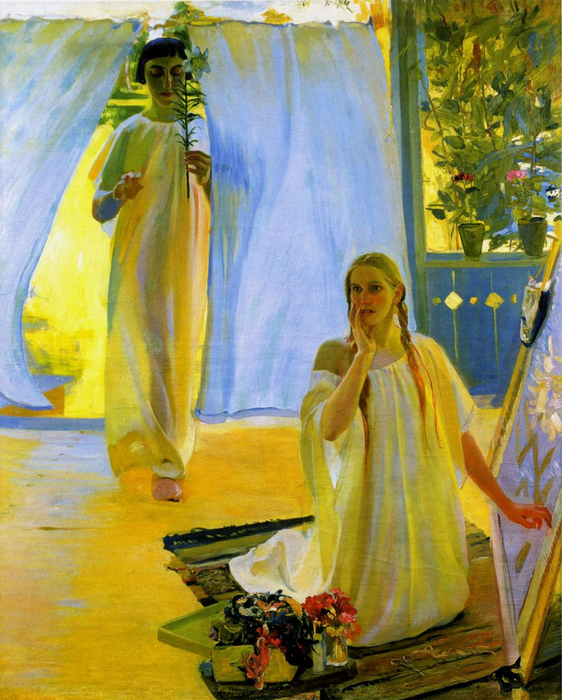

Благовещение. Александр Александрович Мурашко, живопись, 1909, 198×169 см. Национальный художественный музей Украины, Киев.

Первого октября 2019 года заработают новые апелляционные и кассационные суды общей юрисдикции. К началу их работы привязано вступление в силу масштабных изменений в ГПК РФ, АПК РФ и КАС РФ. Поправки внесены законом № 451-ФЗ. В связи с этим ВС РФ решил заблаговременно разъяснить, в каких случаях в переходный период будут применяться старые нормы кодексов, а в каких – новые. Под переходным периодом имеется в виду отрезок времени, в течение которого иск или жалоба подаются в суд до вступления поправок в силу, а рассматриваются уже после этого момента. Разъяснения, как правильно поступать юристам и судам, изложены в двух постановлениях Пленума Верховного Суда РФ. Их содержание в сжатом виде изложено ниже и снабжено пояснениями об отличии новых процессуальных норм от старых.

Общее правило: сегодня судим по сегодняшнему закону.

Прежде всего высшие судьи объяснили общее правило: судопроизводство осуществляетсяпо закону, действующему во время рассмотрения дела. Это правило применяется, даже если исковое заявление, апелляционная или любая другая жалоба поданы до вступления в силу закона № 451-ФЗ.Однако из последующих разъяснений ВС РФ следует, что в некоторых ситуациях от данного правила все-таки нужно отступать и закончить начатое по старым нормам. Пункт 1 Постановления Пленума Верховного Суда РФ от 09.07.2019 № 26

Действует новая норма. Ошибочно поданные иски суды перенаправят самостоятельно.

Если иск подается в суд общей юрисдикции вместо арбитражного суда, и это выясняется на этапе поступления иска в суд, то и до и после вступления в силу закона № 451-ФЗ такойиск возвращается заявителю, поскольку старое и новое регулирование в этом вопросе совпадают.Если же ошибка с подсудностью выявится уже после принятия иска к производству суда и вступления в силу закона № 451-ФЗ, то независимо от того, когда он подан: до или после начала работы данного закона, такой иск передается судом по подсудности самостоятельно – таков новый порядок по ГПК РФ, АПК РФ и КАС РФ.Пункт 2 Постановления Пленума Верховного Суда РФ от 09.07.2019 № 26

Действует новая норма. Отвод судьи производится по новым правилам.

Независимо от того, когда возбуждено производство по делу (до или после вступления в силу закона № 451-ФЗ), заявление об отводе судьи или состава суда после вступления в силу указанного закона рассматривается по правилам, установленным новым законом – новые редакции ст. 20 ГПК РФ и ст. 25 АПК РФ.Эти правила предполагают, в частности, что вопрос об отводе судьи арбитражного суда, рассматривающего дело единолично, разрешается этим же судьей, а не председателем суда или судебного состава, как раньше.Пункт 3 Постановления Пленума Верховного Суда РФ от 09.07.2019 № 26

Читать дальше

Пять норм, которые обязывают налоговиков выплачивать налогоплательщикам проценты.

5 лет назад

Автор: Имя автора

Архип Куинджи. Радуга. Между 1875 и 1879 г.г. Бумага на картоне, масло20 × 31. Чувашский государственный художественный музей.

За незаконную блокировку счета / несвоевременное снятие законной блокировки.

В случае нарушения налоговым органом срока отмены решения о приостановлении операций по счетам налогоплательщика-организации в банке или срока направления в банк решения об отмене приостановления операций по счетам налогоплательщика-организации в банке на сумму денежных средств, в отношении которой действовал режим приостановления (на драгоценные металлы, в отношении которых действовал режим приостановления), начисляются проценты, подлежащие уплате налогоплательщику за каждый календарный день нарушения срока.

В случае неправомерного вынесения налоговым органом решения о приостановлении операций по счетам налогоплательщика-организации в банке на сумму денежных средств, в отношении которой действовало указанное решение (на драгоценные металлы, в отношении которых действовало указанное решение) налогового органа, начисляются проценты, подлежащие уплате указанному налогоплательщику-организации за каждый календарный день, начиная со дня получения банком решения о приостановлении операций по счетам налогоплательщика до дня получения банком решения об отмене приостановления операций по счетам налогоплательщика-организации.

Процентная ставка принимается равной ставке рефинансирования Центрального банка Российской Федерации, действовавшей в дни неправомерного приостановления операций по счетам» (п. 9.2 ст. 76 НК РФ).

За нарушение срока возврата переплаты.

В случае если возврат суммы излишне уплаченного налога осуществляется с нарушением срока, установленного пунктом 6 настоящей статьи, налоговым органом на сумму излишне уплаченного налога, которая не возвращена в установленный срок, начисляются проценты, подлежащие уплате налогоплательщику, за каждый календарный день нарушения срока возврата.

Процентная ставка принимается равной ставке рефинансирования Центрального банка Российской Федерации, действовавшей в дни нарушения срока возврата» (п. 10 ст. 78 НК РФ).

Читать дальше

Как отменить решение ИФНС на формальных основаниях

5 лет назад

Автор: Имя автора

Михаил Иванович Авилов, Поединок Пересвета с Челубеем на Куликовом поле. 1943 г. Холст, масло. 327 × 557 см. Государственный Русский музей, Санкт-Петербург.

С начала сентября 2018 года изменились правила вынесения решения по итогам налоговых проверок. Новшества добавили права налогоплательщикам. Теперь инспекторы обязаны знакомить их с собранной информацией еще до рассмотрения материалов проверки, а также вручать дополнение к акту налоговой проверки в течение 5 рабочих дней и еще 15 дней давать на подачу письменных возражений. Это полезные для бизнеса дополнения, но вот вопрос, ответ на который может обрадовать еще больше: подлежит ли решение ИФНС отмене, если инспекция не выполнит новые указания? И вопрос второй: по каким вообще формальным нарушениям инспекции при оформлении результатов проверки их решение может быть отменено? Не исключено, что ответы пригодятся по итогам отчетной кампании за 9 месяцев 2018 года.

Итак, что изменилось с 3 сентября 2018 года.

Фирму обязаны заранее ознакомить с материалами проверки и доп. мероприятий.

1. Налоговые органы теперь обязаны еще до рассмотрения материалов проверки и дополнительных мероприятий налогового контроля ознакомить с ними проверяемое лицо. Правда, не указали, насколько «до»: за неделю, день или час. Очевидно, что срок должен быть достаточен для ознакомления представителя компании со всеми собранными инспекторами документами.

2. После окончания дополнительных мероприятий налогового контроля (допрос свидетелей, истребование документов, проведение экспертизы) инспекторы обязаны составить дополнение к акту проверки. Ранее такого требования не было, отдельным документом указанные мероприятия не оформлялись вовсе.В течение 5 дней после составления дополнение должно быть передано налогоплательщику: вручено лично под расписку или передано иным способом, свидетельствующим о дате его получения.В течение 15 дней налогоплательщик имеет право оспорить это дополнение.

ФЕДЕРАЛЬНЫЙ ЗАКОН от 03.08.2018 № 302-ФЗ«О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации» (вступил в силу 03.09.2018(за исключением отдельных положений).

Примечание:

Ранее срок вручения результатов дополнительных мероприятий налогового контроля законодательно не был урегулирован. Пробел восполняли разъяснения Пленума ВАС РФ, согласно которым данный срок должен быть аналогичен сроку вручения акта налоговой проверки, то есть составлять 5 рабочих дней (п. 28 Постановления от 30.07.2013 № 57). Фактически эти разъяснения теперь прописали в кодексе (под днями в НК РФ по умолчанию понимаются рабочие дни, п. 6 ст. 6.1).

Решение отменяется, если фирме не обеспечили участие в рассмотрении материалов.

В пункте 14 ст. 101 НК РФ приведены формальные нарушения, которые неизбежно являются основанием для отмены решения по проверке:а) необеспечение возможности проверяемого лица участвовать в рассмотрении материалов проверки;б) необеспечение возможности этого же лица представить свои объяснения.

Кроме того, основаниями для отмены решения инспекции вышестоящим налоговым органом или судом могут быть иные нарушения процедуры рассмотрения материалов налоговой проверки, если они привели или могли привести к принятию неправомерного решения.«НАЛОГОВЫЙ КОДЕКС Российской Федерации (часть первая)» от 31.07.1998 № 146-ФЗ

Примечание:

Данные правила могут быть применены в случае неисполнения налоговиками своих новых обязанностей по ознакомлению компании с материалами проверки до их рассмотрения в кабинете ИФНС и по ознакомлению с дополнениями плюс по выдержке 15 дней для получения возражений.Ведь новшества напрямую направлены на то, чтобы обеспечить полноценное участие компании в рассмотрении материалов и предоставление ей возможности подготовить обоснованные возражения. Тем более если неисполнение инспекторами вышеназванных обязанностей могло привести к принятию неправомерного решения.Данный вывод подтверждается и ранее сложившейся судебной практикой.Так, Арбитражный суд Московского округа признал решение ИФНС недействительным, мотивировав тем, что в ходе проведения дополнительных мероприятий налогового контроля компания фактически была лишена возможности подготовить и представить объяснения в отношении результатов данных мероприятий и итоговых выводов инспекции, так как не была ни заблаговременно извещена о факте рассмотрения всех материалов проверки, ни заблаговременно ознакомлена с результатами проведенных доп. мероприятий (Постановление от 09.02.2015 № Ф05-16883/2014).

Решение отменяется, если фирму не известили о дате и времени рассмотрения.

Пленум ВАС РФ разъяснил, что нарушением существенных условий процедуры рассмотрения материалов проверки и, следовательно, основанием для отмены решения ИФНС в силу п. 14 ст. 101 НК РФ являются:1) не извещение или ненадлежащее извещение проверяемого лица о месте и времени рассмотрения материалов проверки и принятие решения в отсутствие этого лица.При этом извещение может быть произведено не только путем направления по почте заказного письма с уведомлением о вручении или вручения его адресату непосредственно, но и каким-либо иным способом. Например, путем направления телефонограммы, телеграммы, по факсимильной связи или передано в электронном виде по телекоммуникационным каналам связи.2) вынесение решения по результатам рассмотрения материалов налоговой не тем руководителем (замруководителя) ИФНС, который рассматривал эти материалы, в том числе возражения проверяемого лица, и непосредственно исследовал все имеющиеся доказательства.Налогоплательщик вправе ссылаться на такие нарушения в суде при условии, что он указывал на них в жалобе в УФНС.

ПОСТАНОВЛЕНИЕ Пленума ВАС РФ от 30.07.2013 № 57«О некоторых вопросах, возникающих при применении арбитражными судами части первой Налогового кодекса Российской Федерации».

Примечание:

Инспекции недостаточно просто подтвердить, что извещение направлено в адрес налогоплательщика. До рассмотрения материалов чиновники должны убедиться, что налогоплательщик (законный представитель) это извещение получил (пп. 2 п. 3 ст. 101 НК РФ).Типичный пример. Компания заявила, что не была извещена о проводимых мероприятиях налогового контроля, не получала ни акт камеральной проверки, ни уведомление о вызове для рассмотрения материалов, ни требование о предоставлении документов.Суд отверг довод инспекции о направлении указанных документов заказными письмами. Копии почтовых уведомлений об их вручении инспекция представить не сумела, что было расценено судьями как свидетельство неполучения фирмой почтовой корреспонденции (Постановление Арбитражного суда Московского округа от 20.01.2015 № Ф05-15735/2014).Более того, даже полученное компанией извещение является ненадлежащем в том случае, если письмо ИФНС принял неуполномоченный сотрудник фирмы. То есть тот, который не является ни законным представителем компании – гендиректором, ни представителем по доверенности. Даже если этот сотрудник является главным бухгалтером организации (Постановление Арбитражного суда Восточно-Сибирского округа от 29.03.2018 № Ф02-45/2018).

Решение отменяется, если доверенность необоснованно отклонили.

Суд отменил решение ИФНС, поскольку пришел к выводу о существенном нарушении инспекцией процедуры рассмотрения материалов проверки: она неправомерно не допустила представителей общества к участию в рассмотрении материалов.Камнем преткновения стали доверенности двух представителей фирмы, которых она делегировала в инспекцию на рассмотрение документов по итогам проверки. Инспекторы не допустили их за стол, сославшись на то, что доверенности не содержат полномочий участвовать от имени общества в рассмотрении материалов конкретной ревизии. Значит, названные лица уполномоченными представителями налогоплательщика не являются, – резюмировали в ИФНС и рассмотрели материалы проверки без их участия.Однако суд поддержал компанию в том, что ни законодательство о налогах и сборах, ни гражданское законодательство не предписывают необходимости специального указания в доверенности полномочий на участие в рассмотрении материалов конкретной проверки.В доверенности, выданной уполномоченному представителю налогоплательщика-организации, возможно указание общего полномочия на представление интересов в отношениях с госорганами.Предъявленные доверенности соответствуют требованиям ст. 185, 186 ГК РФ, составлены в письменной форме, подписаны руководителем предприятия, содержат печать организации, дату выдачи доверенности с указанием срока окончания ее действия доверенности. Заявления о прекращении действия доверенностей либо об изъятии полномочий представителей, ограничении объема полномочий от общества не поступали.Следовательно, налоговый орган обязан был допустить представителей общества к участию в рассмотрении документов и предоставить им право дать объяснения (п. 1, 6 ст. 100 НК РФ).

ПОСТАНОВЛЕНИЕ ФАС Восточно-Сибирского округа от 02.09.2010 № А33-20479/2009.

Решение отменяется, если резолютивная часть решения расходится с мотивировочной.

Суд отменил один из пунктов решения инспекции о доначислении НДФЛ.Основанием послужил тот факт, что вывод в резолютивной части решения о доначислении налога противоречил выводу в мотивировочной части об отсутствии оснований для доначисления ввиду отсутствия у компании каких-либо трудовых договоров и договоров гражданско-правового характера с сотрудниками.Судьи указали, что в решении не отражены конкретные обстоятельства совершения правонарушения. Указывая на несвоевременное перечисление налога, инспекция не привела данных, в отношении каких лиц была произведена выплата, в какие сроки должно было быть произведено перечисление налога и в какие сроки оно было произведено.Одновременно суд отклонил еще одно замечание компании к процедуре проведения проверки.Фирма ссылалась на то, что в ходе ревизии был составлен акт от 17.11.2011, с которым ее ознакомили, но в тексте решения содержится ссылка на акт проверки от 13.11.2011, с текстом которого представители фирмы не были ознакомлены.Однако суд принял пояснения представителя инспекции о том, что ссылка на акт проверки от 13 ноября является технической ошибкой (опечаткой) и компания не обосновала, каким образом данная опечатка нарушила ее права и интересы или могла повлечь принятие незаконного и необоснованного решения.

ПОСТАНОВЛЕНИЕ ФАС Московского округа от 17.06.2013 № А40-78644/12-99-446.

Решение отменяется, если его содержание расходится с содержанием акта.

Суды отменили часть решения ИФНС по мотиву того, что инспекторы нарушили процедуру его принятия, поскольку оно не содержит обстоятельств совершенного обществом налогового правонарушения так, как они были установлены проверкой в акте:

• различаются методология и правовое обоснование доначисления;

• в решении приведены новые основания для доначисления налогов, не приведенные в акте;

• суммы доначислений по решению существенно превышают суммы доначислений по акту проверки.

Изменение оснований для доначисления налогов, пеней и штрафов в решении по сравнению с актом проверки ставит налогоплательщика в положение, при котором уже реализованное им право на представление возражений на акт проверки нивелируется приведенными в решении новыми основаниями для доначисления.В такой ситуации компания фактически лишена права на представление возражений на итоговые доводы и выводы ИФНС, содержащиеся в решении по проверке.Данные обстоятельства свидетельствуют о нарушении положений пп. 12 п. 3 ст. 100, п. 8 ст. 101 НК РФ, что является безусловным основанием для признания решения инспекции недействительным.

ПОСТАНОВЛЕНИЕ ФАС Московского округа от 11.12.2013 № Ф05-15400/2013.

Решение отменяется, если акт проверки не подписан всеми инспекторами.

Суд отменил решение ИФНС о доначислении налогов предпринимателю, так как на экземпляре врученного ему акта отсутствовали подписи двух инспекторов, проводивших выездную налоговую проверку. На экземпляре же акта инспекции проставлена подпись одного из них.Инспекторы возражали, что бизнесмен присутствовал при рассмотрении материалов проверки, поэтому отсутствие подписей указанных лиц на копии акта не привело к нарушению его прав.Однако судьи напомнили, что согласно п. 2 ст. 100 НК РФ акт налоговой проверки подписывается лицами, проводившими соответствующую проверку, и лицом, в отношении которого она проводилась.Аналогичное указание содержится в требованиях к составлению акта проверки, утвержденных приказом ФНС РФ.Представители ИФНС в судебных заседаниях не смогли объяснить причину отсутствия подписей на экземпляре акта ИП, а также не пояснили, когда и при каких обстоятельствах одним из инспекторов был подписан экземпляр акта, имеющийся у инспекции, указав, что данный инспектор уволился.В итоге суд сделал вывод, что решение, принятое в отсутствие акта проверки, соответствующего требованиям налогового законодательства, является незаконным и нарушает права и законные интересы налогоплательщика. В связи с этим оспариваемое решение признается недействительным.

ПОСТАНОВЛЕНИЕ ФАС Волго-Вятского округа от 09.03.2011 № А29-4799/2010.

Примечание:

Если один инспектор расписался в акте проверки за другого – это тоже повод для отмены решения ИФНС. Судьи считают, что здесь нельзя говорить о пустой формальности, ведь в такой ситуации подпись по существу была сфальсифицирована (Постановление Арбитражного суда Поволжского округа от 29.04.2015 № Ф06-23225/2015). Решение отменяется, если к акту не приложены протоколы допроса свидетелей Компания обнаружила, что инспекция не в полном объеме направила ей документы, перечисленные в акте налоговой проверки, на основании которых в решении были сделаны выводы о доначисленных суммах налогов, пеней и штрафов.Не были приложены протоколы допросов:• сотрудников компании;• должностных лиц контрагентов;• работников транспортных организаций;• сотрудников розничных магазинов, реализующих продукцию компании.По мнению компании, это существенное нарушение процедуры проведения проверки и принятия решения, в результате чего решение должно быть отменено.ИФНС заявила, что протоколы допросов не имеют доказательственного значения и не являются основанием для выводов в оспоренном решении. Кроме того, протоколы допросов сотрудников компании являются документами самого налогоплательщика и в силу п. 3.1 ст. 100 НК РФ к акту проверки прилагаться не должны.Суд пришел к выводу, что инспекция не права, и отменил ее решение.Из смысла ст. 101 НК РФ следует, что все выводы, изложенные в акте выездной налоговой проверки и в решении по нему, должны быть основаны на фактических обстоятельствах, выявленных при проведении проверки, и подтверждены документами, полученными налоговым органом при проведении соответствующих контрольных мероприятий.К акту налоговой проверки прилагаются документы, подтверждающие факты нарушений законодательства о налогах и сборах, выявленные в ходе проверки (за исключением документов, полученных от лица, в отношении которого проводилась проверка) (п. 3.1 ст. 100 кодекса).Однако компании не были направлены в полном объеме документы, которые перечислены в акте в качестве обоснования произведенных инспекцией доначислений. Протоколы допроса были получены инспекторами не от налогоплательщика, поэтому должны были быть представлены компании.Таким образом, не приложение инспекцией к экземпляру акта всех документов, подтверждающих выявленные в ходе проверки факты нарушения, не соответствует действующему налоговому законодательству.

ПОСТАНОВЛЕНИЕ Первого арбитражного апелляционного суда от 28.01.2014 № А43-6244/2013

Решение отменяется, если компания не знала о претензиях к декларации.

Компания сдала декларацию по НДС на бумаге, но по техническим причинам при подготовке экземпляра декларации текст раздела 3 оказался обрезанным с правой стороны на один знак: налог по ставке 18 процентов вместо 6 870 706 рублей отразился как 687 070 рублей, налоговые вычеты вместо 6 833 478 рублей – 683 347 рублей. При этом в разделе 1 декларации в строке 040 «Сумма налога, исчисленная к уплате в бюджет в соответствии со статьей 173 НК РФ» указана правильно – 37 228 рублей.Инспекция обнаружила арифметическое несоответствия данных и в июне направила компании сообщение о представлении пояснений. Однако по данным сайта «Почты России» компания его не получила. Других попыток известить фирму об ошибке в декларации инспекция не предпринимала.1. Это послужило одним из оснований для отмены решения ИФНС о доплате налога и уплате штрафа.Судьи указали, что инспекция не обеспечила общество возможностью ознакомиться с существом имеющихся к нему претензий, о наличии которых оно не могло даже предполагать. Ведь учитывая, что в декларации не было заявлено право на возмещение НДС, проверка по ней должна была иметь формальный характер в силу п. 7, 8 ст. 88 НК РФ.2. Инспекция создала еще одно основание для отмены своего решения: в сентябре составила акт камеральной проверки, а в октябре вынесла решение.Однако права на это она не имела, поскольку декларация поступила в инспекцию 7 февраля, а значит, проверка должна была быть завершена 7 мая, а акт проверки направлен до 22 мая. Акт же был направлен только после принятия оспариваемого решения – 28 ноября.В таком случае выходит, что рассмотрение материалов проверки могло быть проведено налоговым органом не ранее 12 января следующего года (28 ноября + 6 дней на направление акта + месяц на возражения). Однако решение было принято без учета данных сроков, являющихся процессуальными гарантиями соблюдения прав налогоплательщиков.В итоге суд решил, что по делу установлено еще одно безусловное основание для признания оспариваемого решения недействительным (п. 14 ст. 101 НК РФ): не была обеспечена возможность представления обществом возражений по акту проверки и материалы проверки рассмотрены без его извещения.

ПОСТАНОВЛЕНИЕ Арбитражного суда Московского округа от 07.04.2016 № Ф05-3209/2016

Примечание:

Схожий случай – компания подала первичную декларацию по НДС и уточненную.При этом ошиблась в заполнении двух строк:

• в первичной – отразила вычет с авансов в строке 150 «Сумма налога, предъявленная налогоплательщику при исчислении суммы оплаты, частичной оплаты в счет предстоящих поставок (выполнения работ, оказания услуг)»;

• в уточненной декларации ошибочно включила эту сумму в строку 130 «Сумма налога, предъявленная налогоплательщику при приобретении на территории РФ товаров (работ, услуг), имущественных прав, подлежащая вычету».

Налоговая отказала в вычете.Суд отменил ее решение, поскольку в нарушение п. 3 ст. 88 НК РФ инспекция не запросила у компании объяснения, и последняя лишилась возможности внести поправки (Постановление Арбитражного суда Московского округа от 08.02.2017 № Ф05-19680/2016).

Решение отменяется, если инспекция не предъявляла претензии к контрагенту.

Суд отменил решение ИФНС в связи с тем, что инспекция доначислила налоги организации со ссылкой на нереальность оказания транспортных услуг, однако не предъявила претензии самой транспортной компании.Так, налоговики:• не вызывали представителей этой компании на зарплатные комиссии в проверяемом периоде;• не истребовали пояснения в ходе камеральных проверок налоговых деклараций компании;• не выясняли, каким образом и кому выплачивается заработная плата в этой фирме.Кроме того, анализ выписки банка по движению денежных средств компании инспекция провела выборочным методом. Мероприятия налогового контроля также были проведены выборочно, в отношении лишь некоторых организаций, с которыми это компания, исходя из банковской выписки, имела договорные отношения.Таким образом, все это привело к искажению объективной информации и, как следствие, к необоснованным выводам, отраженным в решении ИФНС.

ПОСТАНОВЛЕНИЕ Арбитражного суда Московского округа от 08.06.2018 № Ф05-7859/2018.

______________________________

Читать дальше

Штраф за просрочку уведомления о КИК уменьшен в 4 раза

5 лет назад

Автор: Имя автора

Эжен ДелакруаСвобода, ведущая народ. 1830, Холст, масло. 260 × 325 смЛувр, Париж.

ИФНС выписала организации штраф 100 тыс. рублей за то, что она лишь 29 марта подала уведомление о наличии контролируемых иностранных компаний при крайнем сроке 20 марта (п. 2 ст. 25.14, п. 1 ст. 129.6 НК РФ).Организация факт нарушения оспаривать не стала, но попросила судей снизить штраф. По ее мнению, он несоразмерен данному конкретному нарушению, поскольку:

- контролируемая иностранная компания всего одна – маленькая дочерняя фирма в Казахстане;

- прибыль дочерней КИК освобождена от налогообложения, так как эта фирма расположена на территории члена Евразийского экономического союза — Республики Казахстан (пп. 2 п. 1 ст. 25.13.1 НК РФ);

- данное нарушение организация совершила впервые;

- она признает свою вину в случившемся;

- умысла не было. Правонарушение совершенно по неосторожности;

- организация самостоятельно обнаружила нарушение и направила уведомление 29.03.2018;

- какие-либо негативные последствия для бюджета отсутствуют;

- размер штрафа несоразмерен последствиям правонарушения.

Суды решили, что приведенные обстоятельства следует признать смягчающими, и снизили штраф до 25 тыс. рублей на основании абз. 2 п. 7 ст. 25.14, ст. 106, 109, 111–112, 114 НК РФ, Постановления КС РФ от 15.07.1999 № 11-П, Информационного письма Президиума ВАС РФ от 17.03.2003 № 71, Постановления Пленума ВАС РФ от 30.07.2013 № 57, совместного Постановлении Пленумов ВС РФ и ВАС РФ от 11.06.1999 № 41/9.

ПОСТАНОВЛЕНИЕ Арбитражного суда Московского округа от 06.06.2019 № Ф05-6496/2019.

Читать дальше

Судебная практика возмещения судебных расходов в арбитражном процессе.

5 лет назад

Автор: Имя автора

Маринус ван Реймерсвале,1539год. Дерево, масло. Размер 83x97 см. Музей Прадо, Мадрид.

Летом 2014 года Высший Арбитражный Суд РФ (далее - ВАС РФ) дал разъяснение спорных вопросов взыскания судебных расходов на оплату услуг представителя в арбитражном судопроизводстве. В соответствии с требованиями пункта 2 статьи 110 АПК РФ, расходы на оплату услуг представителя, понесенные лицом, в пользу которого принят судебный акт, взыскиваются арбитражным судом с другого лица, участвующего в деле, в разумных пределах.Нам интересны два Постановления ВАС РФ (№ 15112/13 и № 16291/10), в которых содержится официальная позиция Президиума ВАС РФ по спорным вопросам, возникающим в практике арбитражных судов по вопросу оплаты труда представителей в арбитражном процессе.Постановление № 15112/13 касается взыскания судебных расходов с иных лиц, участвующих в деле, кроме самих сторон. Ранее суды не допускали такой возможности. ВАС РФ разъяснил, что при наличии необходимых оснований участвующие в деле третьи лица обязаны возмещать судебные расходы на оплату услуг представителя другого участвующего в деле лица. Расходы на оплату услуг представителя лица, в пользу которого принят судебный акт, взыскиваются с другого лица, участвующего в деле, в разумных пределах (ч. 2 ст. 110 АПК РФ).Исходя из этого, ВАС РФ указал, что такие расходы можно взыскать не только со стороны спора, но и с иных лиц, в том числе и с третьих лиц, не заявлявших самостоятельных требований относительно предмета спора, поскольку в соответствии со ст. 40 АПК РФ третьи лица являются лицами, участвующими в деле.

Пример и обстоятельства дела:

Индивидуальный предприниматель обратился в Арбитражный суд Волгоградской области с иском к ООО «Автобаза+» о признании права собственности на объект недвижимого имущества.К участию в деле в качестве третьего лица, не заявляющего самостоятельных требований относительно предмета спора, привлечена администрация Волгограда.Решением Арбитражного суда Волгоградской области, оставленным без изменения апелляционной и кассационной инстанциями, требование предпринимателя удовлетворено.Впоследствии индивидуальный предприниматель обратился в арбитражный суд с заявлением о взыскании с администрации Волгограда судебных расходов в размере 40 000 рублей, понесенных им в связи с рассмотрением дела в судах апелляционной и кассационной инстанций.Суды трех инстанций отказали предпринимателю в удовлетворении заявленных требований, мотивируя тем, что согласно ч.1 ст. 110 АПК, судебные расходы, понесенные лицами, участвующими в деле, в пользу которых принят судебный акт, взыскиваются исключительно со стороны спора.ВАС РФ, отменяя состоявшиеся по делу судебные акты нижестоящих судов указал следующее.В соответствии с частью 2 ст. 110 АПК РФ, расходы на оплату услуг представителя, понесенные лицом, в пользу которого принят судебный акт, взыскиваются арбитражным судом с другого лица, участвующего в деле, в разумных пределах. В силу статьи 40 указанного Кодекса третьи лица являются лицами, участвующими в деле. Приведенные положения процессуального законодательства, применяемые в системной взаимосвязи, прямо предполагают включение в состав субъектов отношений по возмещению судебных расходов не только сторон соответствующего спора, но и иных лиц, к которым в числе прочих относятся третьи лица, не заявляющие самостоятельных требований относительно предмета спора.Таким образом, поскольку третьи лица являются лицами, участвующими в деле, на них в силу закона (часть 2 статьи 110 АПК РФ) при наличии к тому необходимых оснований может быть возложена обязанность по возмещению судебных расходов на оплату услуг представителя другого лица, участвующего в деле.В рассматриваемом деле инициатором процессов в судах апелляционной и кассационной инстанций выступила администрация. Предприниматель вынужден был отстаивать свои интересы в этих процессах с привлечением представителя, расходы по оплате услуг которого в соответствии с договором на оказание правовых услуг от 12.10.2011, заключенным между предпринимателем и адвокатом, составили 40 000 рублей. Это обстоятельство, по мнению ВАС РФ, в данном случае является необходимым основанием для взыскания расходов с третьего лица — администрации. ВАС РФ указал, что отказ во взыскании подтвержденных и оцененных с точки зрения разумности расходов, возмещение которых гарантировано процессуальным законом в случае вынесения судебного акта в пользу заявителя, приведет к ущемлению его права собственности, гарантированного статьей 1 Протокола № 1 к Конвенции о защите прав человека и основных свобод 1950 года.При названных обстоятельствах правовых оснований для освобождения администрации, обжаловавшей решение, вынесенное в пользу истца по делу, от возмещения последнему его расходов на оплату услуг представителя в разумных пределах не имеется.

И второе Постановление № 16291/10 касается возможности включения в состав судебных расходов, возмещаемых проигравшей стороной, вознаграждения представителя другой стороны, обусловленного принятием положительного судебного акта в пользу доверителя (гонорара успеха). По данному вопросу суды ранее высказывали различные точки зрения.ВАС РФ поставил точку в многочисленных спорах по данному вопросу, указав, что такое вознаграждение не должно зависеть исключительно от исхода судебного разбирательства, оно должно выступать в виде дополнительной премии за фактически оказанные услуги.При этом, размер возмещаемых расходов должен определяться в разумных пределах. Является ли размер расходов разумным, нужно оценивать с точки зрения качества оказанных услуг, профессионализма представителя, сложности судебного процесса, объема фактически оказанных юридических услуг.

Пример и обстоятельства дела:

ЗАО «Коммерческое агентство аэропорта «Домодедово» (далее - Агентство) обратилось в Арбитражный суд города Москвы с иском к ОАО «Аэропорт Внуково» (далее – Аэропорт) о взыскании с него как с поручителя 351 988 028 рублей 76 копеек, составляющих задолженность открытого акционерного общества «Авиакомпания «Домодедовские авиалинии» (далее – Авиакомпания) по заключенному между авиакомпанией и агентством соглашению о наземном обслуживании.В качестве третьих лиц, не заявляющих самостоятельных требований относительно предмета спора, к участию в деле привлечены авиакомпания, закрытое акционерное общество «Домодедово Эрпорт Хэндлинг»Решением Арбитражного суда города Москвы от 06.04.2009, оставленным без изменения постановлением Девятого арбитражного апелляционного суда от 29.07.2009, иск удовлетворен.В период с апреля 2009 года по август 2012 года дело неоднократно рассматривалось и пересматривалось различными судебными инстанциями.Аэропорт обратился в Арбитражный суд города Москвы с заявлением, о взыскании с агентства 9 570 968 рублей 69 копеек расходов на оплату услуг представителя.Определением Арбитражного суда города Москвы от 14.12.2012 с агентства в пользу аэропорта взысканы расходы на оплату услуг представителя в размере 8 000 000 рублей, в удовлетворении остальной части требования отказано.Федеральный арбитражный суд Московского округа изменил определение Арбитражного суда города Москвы, взыскал с агентства в пользу аэропорта 4 007 120 рублей расходов на оплату услуг представителя. При этом, суд пришел к выводу о том, что возмещению истцом подлежат расходы на оплату услуг представителя ответчика в размере, определенном судами, за исключением дополнительной премии.Аэропорт обратился с заявлением в ВАС РФ, о пересмотре в порядке надзора постановления суда кассационной инстанции, ссылаясь на нарушение единообразия в толковании и применении арбитражными судами норм права, существенное нарушение своих прав и законных интересов в сфере предпринимательской деятельности.Отменяя состоявшиеся по делу судебные акты и направляя дело на новое судебное рассмотрение в суд первой инстанции, ВАС РФ указал следующее.Граждане и юридические лица свободны в заключении договора. Условия договора определяются по усмотрению сторон, кроме случаев, когда содержание соответствующего условия предписано законом или иными правовыми актами (пункты 1, 4 статьи 421 Гражданского кодекса Российской Федерации).Законодательство Российской Федерации не устанавливает каких-либо специальных требований к условиям о выплате вознаграждения исполнителю в договорах возмездного оказания услуг. Следовательно, стороны договора возмездного оказания услуг вправе согласовать выплату вознаграждения исполнителю в различных формах (в зависимости от фактически совершенных исполнителем действий или от результата действий исполнителя), если такие условия не противоречат основополагающим принципам российского права (публичному порядку Российской Федерации). В то же время, включение сумм, выплаченных исполнителю по договору возмездного оказания юридических услуг, в состав судебных расходов должно осуществляться исходя из требований арбитражного процессуального законодательства Российской Федерации, в частности, на основе оценки судом разумности взыскиваемых судебных расходов.ВАС РФ указал, что критерий разумного характера понесенных стороной расходов, проверяется судом на основе следующего: фактического характера расходов; пропорционального и соразмерного характера расходов; исключения по инициативе суда нарушения публичного порядка в виде взыскания явно несоразмерных судебных расходов; экономного характера расходов; их соответствия существующему уровню цен; возмещения расходов за фактически оказанные услуги; возмещения расходов за качественно оказанные услуги; возмещения расходов исходя из продолжительности разбирательства, с учетом сложности дела, при состязательной процедуре; запрета условных вознаграждений, обусловленных исключительно положительным судебным актом в пользу доверителя без фактического оказания юридических услуг поверенным; распределения (перераспределения) судебных расходов на сторону, злоупотребляющую своими процессуальными правами.Следовательно, при рассмотрении вопроса о разумности судебных расходов, включающих условное вознаграждение, арбитражный суд, кроме проверки фактического оказания юридических услуг представителем, также вправе оценить качество оказанных услуг, в том числе знания и навыки, которые демонстрировал представитель, основываясь, в частности, на таких критериях, как знание законодательства и судебной практики, владение научными доктринами, знание тенденций развития правового регулирования спорных институтов в отечественной правовой системе и правовых системах иностранных государств, международно-правовые тенденции по спорному вопросу, что способствует повышению качества профессионального представительства в судах и эффективности защиты нарушенных прав, а также обеспечивает равные возможности для лиц, занимающихся профессиональным юридическим представительством, на получение при соблюдении указанных условий выплат премиального характера при высокопрофессиональном осуществлении ими своих функций на равных условиях с лицами, работающими по трудовому договору или контракту государственного служащего и имеющих потенциальную возможность премирования за успешное выполнение заданий.В рассматриваемом деле суд кассационной инстанции не мотивировал исходя из фактических обстоятельств конкретного дела свое решение об отказе в выплате условного вознаграждения с точки зрения критериев фактического оказания услуг, их качества, профессионального исполнения поверенным своих обязанностей, неоднократной отмены судебных актов по делу на основании доводов ответчика, равно как и не оценивал в целях распределения судебных расходов доводы ответчика о злоупотреблении истцом процессуальными правами.

Читать дальше

Ответные меры на санкции и последствия кризиса: признает ли суд эти обстоятельства форс-мажором?

5 лет назад

Автор: Имя автора

Винсент ван Гог. Звёздная ночь. 1889год. Холст, масло. 73,7 × 92,1 см. Музей современного искусства, Нью-Йорк.

Поговорим по вопросу толкования в качестве обстоятельств непреодолимой силы отдельных экономических мер, непосредственно не связанных с санкциями с 2014 года, но касающихся, в целом, установления отдельных запретов на ввоз товаров в РФ, а также вопросам включения сторонами в договор условия о санкциях как о форс-мажоре и оценке девальвации валюты как существенного изменения обстоятельств.

Запрет на ввоз товара — не форс-мажор, а предпринимательский риск!

В деле № А21-1547/2014 была рассмотрена ситуация, связанная с введением в отношении истца с 20 марта 2012 г. временного ограничения на поставки в РФ живых животных (крупного рогатого скота, мелкого рогатого скота, свиней) из стран-членов ЕС (письмо Россельхознадзора от 2 марта 2012 г. № ФС-ЕН-7/2793).Как свидетельствуют обстоятельства дела, истец просил признать введенные Россельхознадзором ограничения обстоятельствами непреодолимой силы, поскольку, по мнению истца, они кардинально повлияли на его предпринимательскую деятельность и на его обязательства перед другими лицами, в том числе на исполнение обязательств из договоров. В качестве обоснования своей позиции истец ссылался в частности на наличие сертификатов, выданных Торгово-промышленной платой РФ, свидетельствующих о признании приостановления поставок живых животных из стран-членов ЕС с 20 марта 2012 г. в качестве обстоятельств непреодолимой силы.Арбитражный суд Калининградской области пришел к выводу, что введение запрета на ввоз живых животных из стран-членов ЕС «не является событием, не подлежащим контролю сторон и не является обстоятельством непреодолимой силы, не отвечает признакам чрезвычайности и не предотвратимости при данных условиях.»Кроме того, суд также отметил, что аналогичные запреты на ввоз живых животных вводились Россельхознадзором и Роспотребнадзором и ранее, что свидетельствует об отсутствии признака чрезвычайности, подразумевающего «невозможность предвидеть наступление события».В апелляции данное решение было оставлено без изменения. В частности, апелляционный суд отметил, что рассматриваемые в деле обстоятельства не подлежат абстрактному признанию и должны устанавливаться судом «в каждом конкретном обязательстве отдельно в качестве основания для снижения размера ответственности или освобождения от нее». Кроме того, суд также пришел к выводу, что введение запрета на ввоз товара относится к предпринимательскому риску, а истец, с учетом того, что аналогичные запреты устанавливались и ранее, мог предвидеть наступление соответствующего события. Аналогичные выводы в отношении этого же истца были ранее сделаны также в рамках дела № А21-8837/2012.В деле № А12-37240/2014 суды (первая и апелляционная инстанции) также пришли к выводу, что деятельность лиц, связанная с поставкой товаров, которые после заключения договора были включены в перечень запрещенных к ввозу в РФ товаров, является предпринимательской деятельностью, что подразумевает существование определенных предпринимательских рисков. Более того, суды также отметили, что договором, исполнение которого было поставлено под вопрос в связи с введением указанного запрета, не была предусмотрена поставка именно импортного товара. Как следствие, введение запрета импорта не было квалифицировано как обстоятельство непреодолимой силы для целей данного судебного разбирательства.

Суд может признать экономические меры форс-мажором, если стороны предусмотрели это в договоре.

Исходя из анализа российской судебной практики, можно прийти к выводу, что непосредственное включение в договор положения, предусматривающего в качестве форс-мажора введение тех или иных экономических мер, может быть признано судами в качестве обстоятельств непреодолимой силы.В частности в деле № А32-33358/2014 истцам было отказано в признании ничтожными положений договоров о форс-мажоре, заключенных с контрагентом, и распространявшихся, в том числе на ситуации, связанные с введением экономических санкций. Так, в оспариваемых положениях договоров стороны предусмотрели, что к форс-мажору наряду с землетрясениями, наводнениями, тайфунами и т.д. относится в том числе «запрет торговых операций с отдельными странами вследствие применения международных санкций».В результате Арбитражный суд Краснодарского края пришел к выводу, что спорные положения договоров не посягают на публичные интересы либо права и охраняемые законом интересы третьих лиц, а представленные в материалы дела доказательства не свидетельствуют о том, что оспариваемые пункты договоров были каким-либо образом навязаны истцам. Впоследствии данное решение было поддержано судами апелляционной и кассационной инстанций, а в передаче дела в Верховный Суд РФ истцам было отказано.Тем не менее, приведенное решение суда является единичным, и говорить о сложившейся практике по данному вопросу вряд ли можно.

Девальвация валюты как существенное изменение обстоятельств.

Нескольео лет назад, одним из наиболее обсуждаемых решений, принятое в контексте девальвации российского рубля, — решение Арбитражного суда г. Москвы от 1 февраля 2016 г. по делу № А40-83845/15-54-532 — не связано с оценкой условия о форс-мажоре, но могло бы стать резонансным и склонить судебную практику в сторону признания «существенно изменившихся обстоятельств» (таких как повышение курса рубля из-за изменения экономической ситуации ввиду санкций, или даже введение самих экономических мер) в качестве обстоятельств, способных повлиять на договорные отношения сторон (ст. 451 ГК РФ).В данном деле ПАО «Вымпел-Коммуникации» (компания «Вымпелком») обратилась в суд с требованием расторгнуть (внести изменения в) договор аренды ввиду девальвации российского рубля и изменения политики Банка России (в части отмены «валютного коридора»), что в итоге значительным образом повлияло на размер арендной платы, зафиксированной в арендном договоре в привязке к доллару США. В обоснование своей позиции компания сослалась на ст.ст. 450 – 451 ГК РФ. В результате суд признал, что для целей расторжения договора аренды по ст. 451 ГК РФ девальвация не может считаться существенным изменением обстоятельств, однако пришел к выводу, что такой договор может быть изменен посредством фиксации в нем ставки арендной платы в рамках «валютного коридора». Принимая такое решение, суд сослался на п. 4 ст. 1, п. 2 ст. 10 ГК РФ о необходимости добросовестного поведения участников гражданского оборота и поддержания баланса интересов, чтобы обосновать изменение договора аренды касательно курса платежа. В дальнейшем решение суда первой инстанции не устояло и было полностью отменено арбитражным судом апелляционной инстанции. В кассационной инстанции стороны отказались от взаимных требований и заключили мировое соглашение на условиях статус-кво.

Таким образом, можно прийти к выводу, что введение экономических мер, включая запрет импорта отдельных товаров, может быть квалифицировано судами в качестве обстоятельств непреодолимой силы только в случае успешного доказывания признаков «чрезвычайности» и «непредотвратимости» факта введения соответствующих мер, что на практике весьма сложно, а по сути, практически невозможно. Тем не менее, представляется, что непосредственное включение в договор оговорки о том, что такие меры являются форс-мажором, может выступить доказательством для целей квалификации тех или иных экономических мер в качестве обстоятельств непреодолимой силы, однако устоявшейся практики по данному вопросу нет.Еще один вариант, включать в текст договора отменительное условие (мера форс-мажора), наступление которого связано с приостановлением или отменой договора полностью или в части.

Читать дальше

Эстоппель. Примеры применения.

5 лет назад

Автор: Имя автора

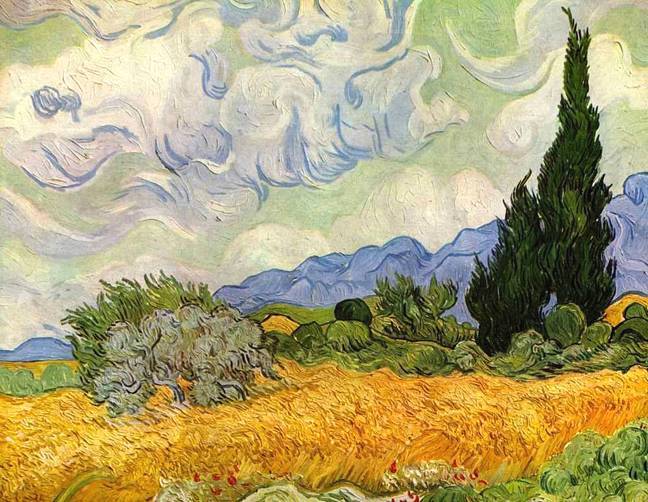

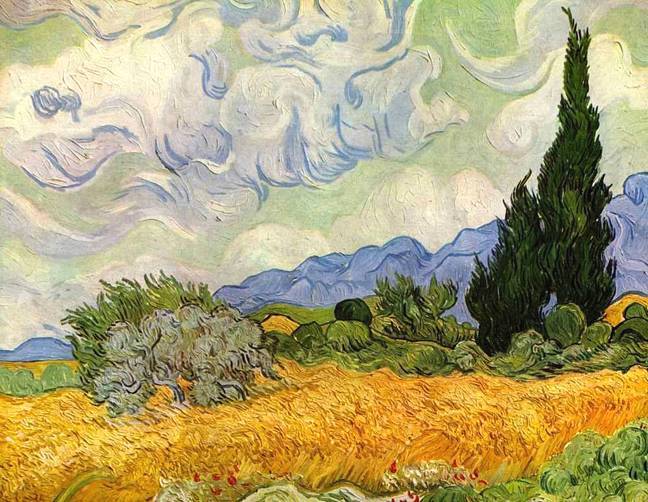

Винсент Ван Гог. Пшеничное поле с кипарисом. Июль 1889. Холст, масло. 73 × 93.4 смМетрополитен-музей, Нью-Йорк, США.

Эстоппель – правовой принцип, запрещающий менять линию поведения. В российском гражданском праве он появился сравнительно недавно, но постепенно получает широкое применение. Ниже мы собрали примеры из судебной практики, когда был применен данный принцип.

Данный термин происходит от английского слова estop, означающего «лишать права возражения».Принципу estoppel в Кембриджском словаре дано такое определение: «А legal rule that prevents someone from changing their mind about something they have previously said is true in court».В буквальном переводе на русский язык: «Правовое правило, которое не позволяет кому-либо изменить свое мнение о чем-то, о чем ранее было правдиво сказано в суде».

В художественном переводе: сказав А, не делай Б, не переворачивай показания с ног на голову, не меняй линию поведения на противоположную, будь последователен, оправдывай ожидания, которые имеют под собой веские основания, и так далее.

В юридическом переводе, то есть в нормах ГК РФ, принцип «эстоппель» отражен таким образом:

• пункты 3, 4 ст. 1: при установлении, осуществлении и защите гражданских прав и при исполнении гражданских обязанностей участники гражданских правоотношений должны действовать добросовестно.Никто не вправе извлекать преимущество из своего незаконного или недобросовестного поведения;

• абзац 4 п. 2 ст. 166: сторона, из поведения которой явствует ее воля сохранить силу сделки, не вправе оспаривать сделку по основанию, о котором эта сторона знала или должна была знать при проявлении ее воли;

• пункт 5 ст. 166: заявление о недействительности сделки не имеет правового значения, если ссылающееся на недействительность сделки лицо действует недобросовестно, в частности, если его поведение после заключения сделки давало основание другим лицам полагаться на действительность сделки;

• пункт 2 ст. 431.1: сторона, которая приняла от контрагента исполнение по договору, связанному с осуществлением его сторонами предпринимательской деятельности, и при этом полностью или частично не исполнила свое обязательство, не вправе требовать признания договора недействительным, за исключением случаев признания договора недействительным по основаниям, предусмотренным ст. 173, 178 и 179 ГК РФ, а также если предоставленное другой стороной исполнение связано с заведомо недобросовестными действиями этой стороны;

• пункт 3 ст. 432: сторона, заключившая договор под влиянием обмана или существенного заблуждения, вызванного недостоверными заверениями, данными другой стороной, вправе вместо отказа от договора (п. 2 настоящей статьи) требовать признания договора недействительным (ст. 179 и 178);

• часть 5 ст. 450.1 ГК РФ: если при наличии оснований для отказа от договора (исполнения договора) сторона, имеющая право на такой отказ, подтверждает действие договора, в том числе путем принятия от другой стороны предложенного последней исполнения обязательства, последующий отказ по тем же основаниям не допускается.

Дополнительно, об эстоппеле сказано в разъяснениях высших судов:

• пункт 6 Постановления Пленума Верховного Суда РФ от 25.12.2018 № 49: если сторона приняла от другой стороны полное или частичное исполнение по договору либо иным образом подтвердила действие договора, она не вправе недобросовестно ссылаться на то, что договор является незаключенным (п. 3 ст. 432 ГК РФ). Например, если работы выполнены до согласования всех существенных условий договора подряда, но впоследствии сданы подрядчиком и приняты заказчиком, то к отношениям сторон подлежат применению правила о подряде и между ними возникают соответствующие обязательства;

• пункт 1 Постановления Пленума Верховного Суда РФ от 23.06.2015 № 25: оценивая действия сторон как добросовестные или недобросовестные, следует исходить из поведения, ожидаемого от любого участника гражданского оборота, учитывающего права и законные интересы другой стороны, содействующего ей… Если будет установлено недобросовестное поведение одной из сторон, суд в зависимости от обстоятельств дела и с учетом характера и последствий такого поведения отказывает в защите принадлежащего ей права полностью или частично;

• пункт 70 Постановления Пленума Верховного Суда РФ от 23.06.2015 № 25: сделанное в любой форме заявление о недействительности (ничтожности, оспоримости) сделки и о применении последствий недействительности сделки (требование, предъявленное в суд, возражение ответчика против иска и т.п.) не имеет правового значения, если ссылающееся на недействительность лицо действует недобросовестно, в частности, если его поведение после заключения сделки давало основание другим лицам полагаться на действительность сделки (п. 5 ст. 166 ГК РФ);

• пункт 15 Постановления Пленума ВАС РФ от 18.07.2014 № 50: если стороны при заключении мирового соглашения прямо не оговорили в нем иные правовые последствия для соответствующего правоотношения (включающего как основное обязательство, из которого возникло заявленное в суд требование (требования), так и дополнительные), такое соглашение сторон означает полное прекращение спора, возникшего из этого правоотношения. В связи с этим последующее выдвижение в суде новых требований из того же правоотношения, независимо от того, возникло такое требование из основного либо из дополнительного обязательства, не допускается.

Читать дальше

Обстоятельства, смягчающие ответственность за совершение налогового правонарушения (ст.112 НК РФ).

5 лет назад

Автор: Имя автора

Ре́мбрандт Ха́рменс ван Рейн. Возвращение блудного сына. ок. 1666—1669. Холст, масло. 260 × 203 смЭрмитаж, Санкт-Петербург.

С целью контроля над соблюдением налогоплательщиками (организациями и индивидуальными предпринимателями) законодательства о налогах и сборах налоговые органы вправе проводить камеральные и выездные налоговые проверки. Процедура их проведения прописана в статьях 88 и 89 НК РФ.Если по результатам проверки выяснится, что налогоплательщиком допущено нарушение законодательства о налогах и сборах, уполномоченными должностными лицами налоговых органов составляется и вручается налогоплательщику акт налоговой проверки.Налогоплательщик в случае несогласия с фактами, изложенными в акте налоговой проверки, вправе представить в соответствующий налоговый орган письменные возражения по указанному акту в целом или по его отдельным положениям. Возражения подаются в течение одного месяца со дня получения акта налоговой проверки. Налогоплательщик вправе сразу приложить к письменным возражениям или в согласованный срок передать в налоговый орган документы, подтверждающие обоснованность своих возражений (п. 6 ст. 100 НК РФ).

Кроме возражений на акт налоговой проверки, налогоплательщик имеет право заявить о наличии обстоятельств, смягчающих ответственность.Такое право можно реализовать и в случае, когда налогоплательщик согласен с фактом допущенного им правонарушения, но желает уменьшить размер штрафа.Заявление (ходатайство) о применении обстоятельств смягчающих ответственность, подается в налоговый орган в таком же порядке, как и возражения на акт налоговой проверки, т.е. в течение одного месяца со дня получения акта проверки. К такому заявлению должны быть приложены документы (их копии) подтверждающие наличие смягчающих обстоятельств.

Читать дальше